Bằng cách nào các ngân hàng Trung Quốc giữ nguyên tỷ lệ nợ xấu bất chấp khủng hoảng bất động sản?

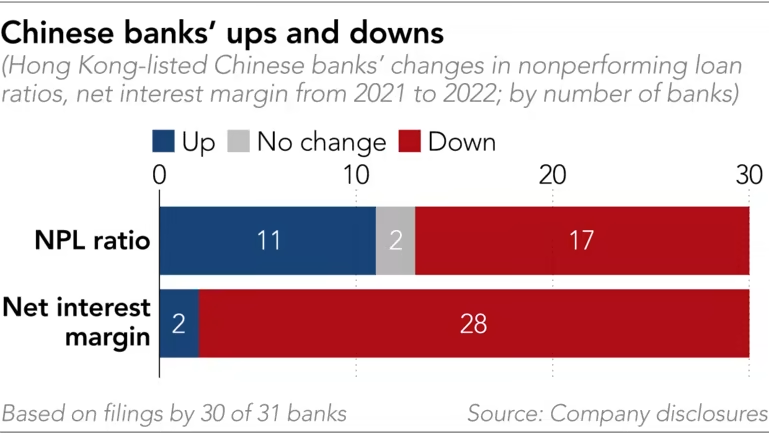

Báo cáo tài chính gần đây của các ngân hàng Trung Quốc có niêm yết cổ phiếu ở Hồng Kông cho thấy tín hiệu tích cực về chất lượng tài sản của ngân hàng. Ngay cả khi thị trường bất động sản Trung Quốc khủng hoảng, tỷ lệ nợ xấu của các ngân hàng nhìn chung vẫn đi ngang.

Bằng cách nào các ngân hàng Trung Quốc giữ nguyên tỷ lệ nợ xấu bất chấp khủng hoảng bất động sản?

Báo cáo tài chính gần đây của các ngân hàng Trung Quốc có niêm yết cổ phiếu ở Hồng Kông cho thấy tín hiệu tích cực về chất lượng tài sản của ngân hàng. Ngay cả khi thị trường bất động sản Trung Quốc khủng hoảng, tỷ lệ nợ xấu của các ngân hàng nhìn chung vẫn đi ngang.

Báo cáo tài chính của các ngân hàng Trung Quốc cũng cho thấy họ đã sử dụng các kỹ thuật tài chính để giữ tỷ lệ nợ xấu ổn định. Năm 2022, các ngân hàng bán 2.7 ngàn tỷ Nhân dân tệ (392 tỷ USD ) nợ xấu, theo báo cáo của cơ quan điều hành Trung Quốc. Kết quả là nhiều khoản nợ khó đòi đã nằm trên sổ sách của các công ty quản lý nợ xấu quốc doanh và tỷ lệ nợ xấu của ngân hàng đi ngang.

Do đó, các cơ quan xếp hạng tín nhiệm lên tiếng cảnh báo về các công ty quản lý nợ xấu. China Great Wall Asset Management là một trong 4 ngân hàng quản lý nợ xấu được Bắc Kinh thành lập vào cuối thập niên 90 để hỗ trợ cho các ngân hàng quốc doanh. Trong ngày 03/04, Fitch Ratings đã thêm China Great Wall Asset Management vào danh sách tín dụng tiêu cực. Trong khi đó, hãng xếp hạng tín nhiệm Moody's thêm China Huarong Asset Management vào danh sách xem xét hạ bậc tín nhiệm vào ngày 23/03.

David Jinhua Yin, Chuyên viên đánh giá tín nhiệm cấp cao tại chi nhánh Moody's Hồng Kông, cho hay Huarong đang có “sự yếu kém trong việc kiểm soát rủi ro”. Công ty vừa ghi nhận lỗ ròng 27.58 tỷ Nhân dân tệ trong năm 2022, trong khi cùng kỳ lãi ròng 378 triệu Nhân dân tệ.

|

|

Nợ xấu của các ngân hàng Trung Quốc |

Để hiểu cách thức bán các khoản nợ xấu, bạn có thể nhìn vào các giao dịch của Bank of Gansu, một ngân hàng tầm trung có trụ sở ở tỉnh Cam Túc (Trung Quốc). Trong 2 đợt đấu giá tổ chức vào tháng 6/2022 và tháng 12/2022, Bank of Gansu bán các khoản nợ xấu có giá gốc 2.74 tỷ Nhân dân tệ - tương đương 2/3 tổng nợ xấu của ngân hàng này tại cuối năm 2021.

Sáu công ty quản lý nợ xấu được mời tham gia đấu giá và có 3 bên thắng thầu, theo báo cáo thường niên của Bank of Gansu công bố vào ngày 30/03/2023. Phần lớn nợ xấu lớn nhất (2.33 tỷ Nhân dân tệ) được bán cho ngân hàng nợ xấu của chính quyền địa phương, Gansu Asset Management. Đây là công ty con của Gansu Asset Management thuộc quyền kiểm soát của chính quyền tỉnh Cam Túc. Gansu Asset Management cũng là cổ đông lớn tại Bank of Gansu.

Bank of Gansu ghi nhận lỗ 1.48 tỷ Nhân dân tệ từ việc bán nợ xấu, cho rằng họ đã cố gắng “giải phóng áp lực từ các khoản nợ xấu”.

Ngay cả với việc bán phần lớn nợ xấu, Bank of Gansu vẫn còn 4.19 tỷ Nhân dân tệ nợ xấu vào cuối năm 2022, tăng 3% so với cuối năm 2021. Tuy nhiên, tỷ lệ nợ xấu của ngân hàng này giảm 0.04 điểm phần trăm xuống 2% khi tổng cho vay tăng 6%.

Trong một tuyên bố, Chủ tịch Bank of Gansu Liu Qing cho biết ngân hàng có hoạt động kinh doanh “ổn định, lành mạnh và có đà tốt”. Năm 2022, ngân hàng này báo lãi ròng 600.7 triệu Nhân dân tệ.

|

|

Tỷ lệ nợ xấu của các ngân hàng Trung Quốc |

Một kỹ thuật khác cũng được các ngân hàng sử dụng là chứng khoán hóa nợ xấu và rồi bán lại cho nhà đầu tư.

China Zheshang Bank, ngân hàng hạng 2 ở Hàng Châu, cho biết đã chứng khoán hóa 2.83 tỷ Nhân dân tệ nợ xấu trong năm 2022, tương đương 14% tổng nợ xấu tại cuối năm 2021. Họ cũng chuyển thêm 4.89 tỷ Nhân dân tệ nợ xấu sang các công ty quản lý nợ xấu. Bằng cách này, tỷ lệ nợ xấu của họ giảm 0.06 điểm phần trăm xuống 1.47% tại cuối năm 2022 vì nợ xấu tăng 8% trong khi cho vay tăng 13%.

Chủ tịch Zhang Rongsen nhấn mạnh tỷ lệ nợ xấu của China Zheshang Bank giảm lần đầu tiên trong 5 năm qua. Ông thấy “xu hướng tích cực đáng chú ý” về chất lượng tài sản.

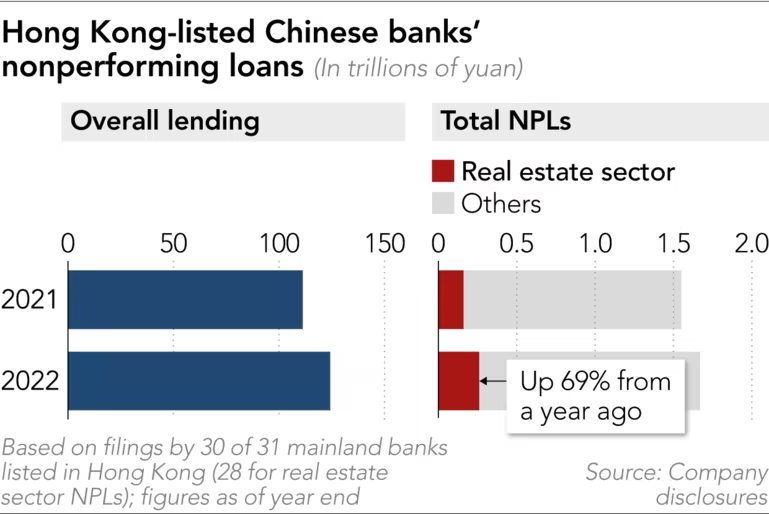

Nhìn chung, 30 ngân hàng tại Trung Quốc đại lục ghi nhận nợ xấu tăng 9% lên 1.67 ngàn tỷ Nhân dân tệ, trong khi tín dụng tăng 12% lên 124.26 ngàn tỷ Nhân dân tệ.

Niềm tin vào sự hỗ trợ của Chính phủ

Sự suy giảm về chất lượng tín dụng đáng chú ý nhất đến từ lĩnh vực bất động sản. Trong báo cáo của 28 ngân hàng Trung Quốc, nợ xấu bất động sản tăng 69% so với cùng kỳ, lên mức 264 tỷ Nhân dân tệ.

Niềm tin vào sự ổn định của ngân hàng Trung Quốc được hậu thuẫn bởi khả năng các cơ quan Chính phủ hỗ trợ nếu họ gặp rắc rối. Các chuyên viên phân tích đưa ra lập luận này thường chỉ tới câu chuyện thâu tóm lại 3 ngân hàng nhỏ của Zhongyuan Bank – một ngân hàng ở thành phố cấp 3 có trụ sở ở tỉnh Hà Nam (Trung Quốc) – trong năm 2022.

Sau thỏa thuận, Zhongyuan ghi nhận nợ xấu tăng 56% lên 13.19 tỷ Nhân dân tệ, với nợ xấu bất động sản gần gấp 3 lần. Công ty quản lý tài sản Zhongyuan Asset Management – có sự hậu thuẫn của chính quyền Hà Nam – cũng mua 26 tỷ nợ xấu với giá chiết khấu.

Ming Tan, Chuyên viên phân tích tại S&P Global Ratings, ám chỉ tới giao dịch trên khi cân nhắc trường hợp của China Bohai Bank – ngân hàng có trụ sở ở Thiên Tân. Họ đã bán lỗ 1.59 tỷ Nhân dân tệ nợ xấu trong năm 2022. Cuối năm, China Bohai Bank ghi nhận 16.8 tỷ Nhân dân tệ nợ xấu và tỷ lệ nợ xấu ở mức 1.76%, cả hai đều đi ngang so với năm trước.

Tan tỏ ra lo ngại về chất lượng tài sản của China Bohai Bank, vì họ cho vay tới khu vực bị “căng thẳng về kinh tế” nhiều hơn ở phía Bắc và Đông Bắc Trung Quốc. Tuy nhiên, China Bohai Bank vẫn giữ được mức tín nhiệm BBB- với triển vọng tiêu cực, vì ông Tan cảm thấy an lòng vì tấm đệm vốn an toàn lớn ở các ngân hàng Trung Quốc và sự sẵn lòng hỗ trợ của các các cơ quan chức trách Trung Quốc.

“Điều này thể hiện qua lịch sử của Chính phủ Trung Quốc trong việc hỗ trợ cho các ngân hàng địa phương với thị phần thấp hơn cả Bohai Bank”, Tan cho biết trong báo cáo.

Vũ Hạo (Theo Nikkei Asia)