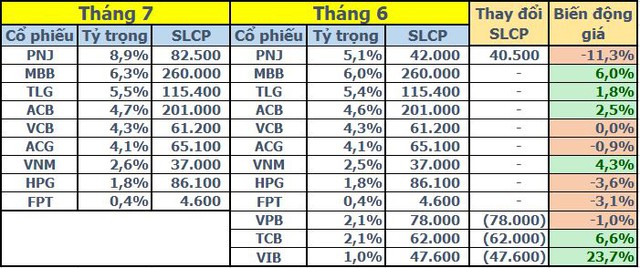

Bán 3 cổ phiếu ngân hàng VPB, TCB và VIB, quỹ đầu tư của SGI Capital dồn lực mua PNJ

Trong tháng 7, PNJ là cổ phiếu có hiệu suất tệ nhất danh mục của Ballad Fund với mức giảm 11,3%. HPG và FPT lần lượt theo sau với mức giảm 3,6% và 3,1% nhưng chỉ chiếm tỷ trọng nhỏ.

Theo báo cáo tháng 7, quỹ đầu tư Ballad Fund thuộc SGI Capital đã chấm dứt chuỗi 3 tháng thua lỗ liên tiếp tuy nhiên hiệu suất chỉ đạt 0,11% so với con số 0,73% của VN-Index. Lũy kế 7 tháng đầu năm, hiệu suất của quỹ âm 13,23%, tích cực hơn đáng kể so với VN-Index (-19,49%) trong cùng thời kỳ. Nếu tính từ lúc thành lập, Ballad Fund hiện lỗ 11,8% vào cuối tháng 7.

Sau khi mạnh tay cắt lỗ nhiều cổ phiếu tháng trước, Ballad Fund vẫn chưa có động thái giải ngân trở lại khi tiền mặt tại quỹ vẫn ở quanh mức 63 tỷ đồng, tỷ trọng hơn 60% NAV. Quỹ đầu tư tiếp tục thu gọn danh mục khi bán hết 3 cổ phiếu ngân hàng VPB, TCB và VIB trong khi chỉ mua thêm PNJ.

Nếu nắm giữ đến hết tháng, bộ đôi TCB và VIB sẽ là 2 cổ phiếu có hiệu suất tốt nhất danh mục của quỹ. Tuy nhiên, Ballad Fund đã quyết định tranh thủ bán khi được giá để dồn lực mua PNJ, cổ phiếu có hiệu suất tệ nhất danh mục với mức giảm 11,3% trong tháng. Theo sau là HPG và FPT với mức giảm lần lượt 3,6% và 3,1% tuy nhiên 2 cổ phiếu này hiện chỉ chiếm tỷ trọng nhỏ.

Tính đến cuối tháng 7, PNJ đã vươn lên trở thành cổ phiếu có tỷ trọng lớn nhất trong danh mục của Ballad Fund với tỷ trọng 8,9%. Dù đã loại 3 cái tên ra khỏi danh mục nhưng quỹ đầu tư này vẫn còn phân bổ tỷ trọng lớn vào các cổ phiếu ngân hàng như MBB (6,3%), ACB (4,7%), VCB (4,3%).

|

|

Danh mục của Ballad Fund tiếp tục thu gọn |

Động thái giải ngân khá dè dặt xuất phát từ quan điểm khá thận trọng của SGI Capital trước rủi ro suy thoái. Nền kinh tế thực của Trung Quốc lại đang tiếp tục suy yếu, điều này cho thấy việc kích thích kinh tế trong điều kiện đóng - mở liên tục hiện nay không phải là điều dễ dàng và sẽ có độ trễ.

Sự lo ngại về suy thoái sẽ khiến các nhà đầu tư bắt đầu có xu hướng trú ẩn vào trái phiếu dài hạn. Theo SGI Capital, đây là rủi ro đáng chú ý nhất cho thị trường chứng khoán từ nay tới cuối năm, đặc biệt trong bối cảnh tháng 9 tới khi FED tiếp tục tăng lãi suất và gia tăng gấp đôi tốc độ hút tiền về.

Tuy nhiên, thị trường chứng khoán Việt Nam vẫn có những tín hiệu tích cực khi lãi suất VND tăng đủ mạnh và đồng USD chững đà tăng đã giảm áp lực tăng của tỷ giá trong nước. Điều này góp phần đưa dòng vốn của nhà đầu tư nước ngoài quay trở lại mua ròng mạnh mẽ trong những phiên cuối tháng. Bên cạnh đó, nguồn cung từ lượng phát hành cho cổ đông hiện hữu dự báo sẽ giảm mạnh ở quý 3 phần nào giảm áp lực lên giá cổ phiếu.

Trong bối cảnh kinh tế vĩ mô hồi phục mạnh mẽ, kết quả kinh doanh quý 2 của các doanh nghiệp niêm yết phân hóa nhưng nhìn chung vẫn tăng trưởng tốt. Điều này giúp TTCK Việt Nam duy trì nền định giá thấp. Theo SGI Capital, dù có độ mở rất lớn, kinh tế Việt Nam sẽ chống chọi tốt và sớm vượt qua ảnh hưởng của một đợt suy thoái kinh tế thế giới có thể tới vào cuối năm nay và đầu năm 2023.

"TTCK luôn đi trước và khi suy thoái xảy ra sẽ đồng thời tạo ra các cơ hội đầu tư rất hấp dẫn cho một chu kỳ mới. Việc của nhà đầu tư lúc này là chuẩn bị một danh mục tiềm năng, kiên nhẫn chờ đợi các điều kiện lớn thỏa mãn cho một chu kỳ tăng trưởng mới của thị trường"