Áp lực từ đồng bạc xanh 'gõ cửa' các quốc gia phát triển

Áp lực từ đồng bạc xanh 'gõ cửa' các quốc gia phát triển

Các quốc gia phát triển đang hứng chịu những tác động tiêu cực từ đà tăng giá của đồng USD theo đúng cách mà các nền kinh tế mới nổi đã trải qua.

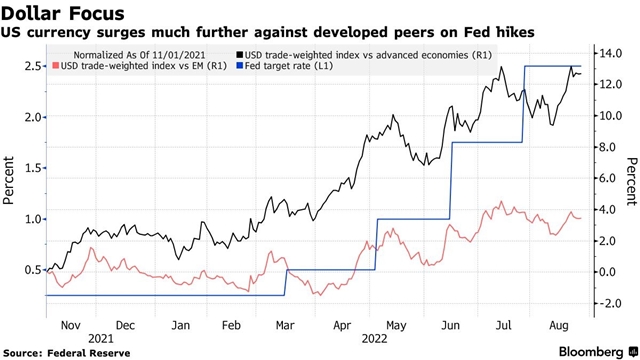

Bắt nguồn từ giai đoạn siết chính sách tiền tệ quyết liệt nhất của Cục Dự trữ liên bang Mỹ (Fed) trong nhiều năm qua, đồng bạc xanh liên tục mạnh lên và đẩy giá trị của nhiều đồng tiền chủ chốt khác đi xuống, khiến cho hàng hóa nhập khẩu lại trở nên đắt đỏ, hạn chế các điều kiện tài chính và châm ngòi lạm phát tại nhiều nền kinh tế.

Điều này vô tình làm gia tăng áp lực chạy đua lãi suất lên vai nhiều ngân hàng trong ương, đặc biệt là Ngân hàng trung ương châu Âu (ECB) dù khu vực này đang phải đối diện với rủi ro suy thoái. Lãi suất tăng cũng khiến cho thị trường bất động sản tại các quốc gia như Australia, Canada và New Zealand hạ nhiệt. Hiện tại, khả năng đồng USD giảm giá tương đối hạn chế, đồng nghĩa với việc áp lực mất giá của một loạt các đồng tiền khác sẽ không sớm suy giảm.

|

|

Đồng USD tăng giá mạnh so với đồng tiền của nhiều nền kinh tế phát triển khác. Ảnh: Bloomberg. |

Tác động tiêu cực từ quá trình Fed siết chính sách tiền tệ không phải điều gì quá mới mẻ, nhưng đây là lần đầu tiên trong nhiều năm trở lại đây, đà tăng giá của đồng USD có những ảnh hưởng rõ rệt tới đồng tiền của các quốc gia phát triển.

“Đồng USD mạnh lên bắt nguồn từ triển vọng lãi suất trung và dài hạn tại Mỹ tăng cao, hoặc nền kinh tế toàn cầu gặp khó và đồng bạc xanh trở thành hầm trú ẩn an toàn”, theo Maurice Obstfeld, Chuyên gia cao cấp tại Viện Kinh tế quốc tế Peterson. “Điều kiện tài chính ngày một thắt chặt khiến cho các nền kinh tế phát triển đi chậm lại”.

Chỉ số Dollar Index của Fed tăng khoảng 10% trong năm nay lên ngưỡng cao nhất kể từ năm 2022, trong khi đó, các đồng tiền của các nền kinh tế mới nổi chỉ tăng 3,7% và thấp hơn so với đỉnh ghi nhận trong năm 2020, thời điểm đại dịch Covid-19 bùng phát.

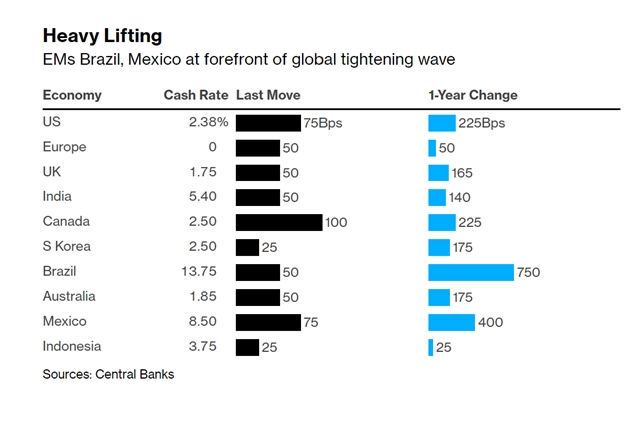

Trong ngày 8/9, ECB tăng lãi suất 0,75% trong bối cảnh lục địa già phải đối mặt với lạm phát kỷ lục và đồng euro có thời điểm thấp hơn đồng USD. Bank of Canada trong ngày 7/9 cũng có bước tăng lãi suất tương tự trong khi Ngân hàng Dự trữ Australia thống nhất tăng lãi suất 0,5% không lâu trước đó.

Tại Anh, ngân hàng trung ương quốc gia này được dự báo siết chặt hơn chính sách tiền tệ trong cuộc họp ngày 15/9 với hy vọng vớt vát phần nào niềm tin của nhà đầu tư, điều đã khiến cho đồng bảng giảm xuống ngưỡng thấp nhất kể từ năm 1985.

Đồng yên của Nhật giảm xuống ngưỡng thấp nhất sau 24 năm, góp phần kiểm chứng quyết tâm của Thống đốc BoJ Haruhiko Kuroda trong quá trình theo đuổi chính sách tiền tệ nới lỏng nhằm hỗ trợ nền kinh tế dù giá cả hàng hóa liên tục đi lên.

Và đà mất giá của các đồng tiền trên phạm vi toàn cầu sẽ chỉ đảo chiều khi Fed thành công kéo giảm lạm phát.

|

|

Một số nền kinh tế phát triển tăng mạnh lãi suất thời gian qua (số liệu trước ngày7/9). Ảnh: Bloomberg. |

Từ khi Fed tuyên bố theo đuổi chính sách tiền tệ thắt chặt khoảng một năm về trước, đồng tiền của các quốc gia phát triển bắt đầu bước vào một giai đoạn suy yếu nghiêm trọng không khác gì tại các nền kinh tế mới nổi. Theo thống kê của Bloomberg , 4 quốc gia phát triển góp mặt trong danh sách 10 quốc gia có đồng tiền đồng tiền giảm giá mạnh nhất, trong khi đó, chỉ có Canada góp mặt trong nhóm các đồng tiền giảm giá ít nhất.

Trong khi các đồng tiền mất giá mạnh nhất toàn cầu trong năm nay chủ yếu thuộc các quốc gia đang phát triển như Sri Lanka, diễn biến tích cực của đồng tiền real (Brazil) và ruble (Nga) góp phần hạn chế đà giảm trong nhóm này.

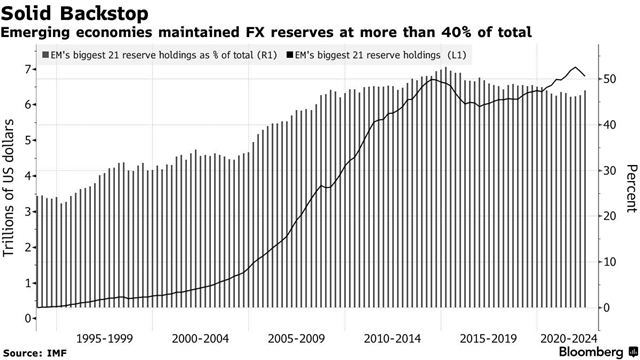

Các nền kinh tế mới nổi không tránh khỏi tác động tiêu cực từ lạm phát và làn sóng nâng lãi suất toàn cầu, nhưng họ có “sức chống chịu” tốt hơn so với chu kỳ siết chính sách tiền tệ trước đó nhờ vào nguồn dự trữ ngoại tệ lớn và sự linh hoạt của ngân hàng trung ương. Một số quốc gia như Ấn Độ và Chile đã sớm can thiệp nhằm hỗ trợ đồng tiền nội địa, điều mà nhiều quốc gia phát triển không thể thực hiện.

Đối với các ngân hàng trung ương như ECB, khi đồng tiền của họ được giao dịch nhiều nhất với đồng USD, cuộc khủng hoảng năng lượng hiện tại khiến cho chính ngân hàng này nhận ra rằng đồng tiền của họ lại chính là một điểm yếu khi góp phần đẩy lạm phát lên cao. Lý do bởi đồng USD được sử dụng phổ biến trong hoạt động giao dịch hàng hóa toàn cầu.

“Tôi có thể khẳng định, trong trường hợp một cú sốc nguồn cung nổ ra, tỷ giá hối đoái càng đóng một vai trò quan trọng hơn”, theo Isabel Schnabel, Ủy viên ủy ban điều hành ECB chia sẻ với Reuters.

Nhật Bản cũng đang lâm vào tình cảnh tương tự. Tỷ giá đồng yên hiện giảm xuống còn khoảng 143 JPY đổi 1 USD, tiệm cận ngưỡng tỷ giá 146 từng được ghi nhận trong năm 1998. Đồng yên suy yếu đẩy tăng xác suất lạm phát tại xứ sở mặt trời mọc sớm chạm ngưỡng 3%, cao gấp 1,5 lần mục tiêu.

Trong khi thống đốc BoJ khẳng định hiện tượng lạm phát do chi phí đẩy sẽ không kéo dài thì các hộ gia đình và doanh nghiệp ngày một cảm thấy lo lắng khi chi phí năng lượng và nhập khẩu liên tục tăng lên.

|

|

Dự trữ ngoại hối tại một số nền kinh tế mới nổi được cải thiện rõ rệt so với trong quá khứ. Ảnh: Bloomberg. |

Mối quan ngại lớn nhất đối với nhiều quốc gia tới từ việc các đợt tăng lãi suất là không đủ để ngăn cản đà giảm giá của các đồng tiền nội địa, vì nền kinh tế của họ không vững mạnh bằng Mỹ.

“Các quốc gia không thể ngăn chặn đà giảm của đồng tiền nội địa nếu chỉ tăng lãi suất điều hành”, Sayuri Shirai, cựu Ủy viên điều hành Ngân hàng trung ương Nhật Bản (BoJ) và hiện đang là Giáo sư kinh tế tại trường Đại học Keio, nhận định.

Đó là bởi “sức mạnh của đồng USD không chỉ phản ánh kỳ vọng Fed sẽ tăng mạnh lãi suất trong năm nay, kéo tăng nhu cầu các loại hình tài sản thu nhập cố định tại Mỹ, mà nó còn phản ánh rủi ro suy thoái ngày một tăng từ làn sóng tăng lãi suất toàn cầu”, bà chia sẻ.

Một viễn cách tích cực đối với các đồng tiền đó là một cuộc suy thoái tại Mỹ, điều khiến Fed “chùn chân” trong quá trình siết chính sách của mình và xa hơn là khiến đồng USD suy yếu.

Mức tăng lãi suất tiếp theo sẽ được Fed công bố trong cuộc họp hai ngày 20-21/9 và phụ thuộc nhiều vào dữ liệu lạm phát tháng 8, dự kiến công bố trong ngày 13/9 tới.

Hiện tại, Fed chỉ phát đi những tín hiệu yếu ớt về khả năng dừng tăng lãi suất. Thay vào đó, họ khẳng định quyết tâm lớn siết chặt chính sách tiền tệ trong thời gian tới nhằm đối phó lạm phát.

“Giới hoạch định chính sách tại các nền kinh tế phát triển sẽ gặp khó khi đồng USD tiếp tục tăng giá”, theo Mansoor Mohi-uddin, Kinh tế trưởng tại Bank of Singapore Ltd. “Họ sẽ tiếp tục tăng lãi suất trong năm nay ngay cả khi các thị trường tài sản nội địa lao dốc và tăng trưởng ‘èo uột’”, ông chia sẻ.