5 điểm đáng chú ý trên thị trường tài chính khi thế giới bắt đầu “hiệp hai” của năm

Sau 6 tháng tồi tệ, thị trường thế giới kỳ vọng sẽ đón nhận một số dấu hiệu cho thấy các ngân hàng trung ương có thể trở lại với thái độ ‘diều hâu’. Dữ liệu việc làm của Mỹ, nếu thấp hơn nhiều so với dự báo, có thể trở thành một chất xúc tác quan trọng.

Các ngân hàng trung ương sẽ là trung tâm chú ý của thị trường trong tuần tới. ECB bắt đầu kế hoạch tái đầu tư trái phiếu để bảo vệ các nền kinh tế mong manh của Nam Âu; các thị trường mới nổi sẽ tiếp tục chính sách thắt chặt tiền tệ; trong khi Australia dự kiến sẽ tăng lãi suất thêm nửa điểm.

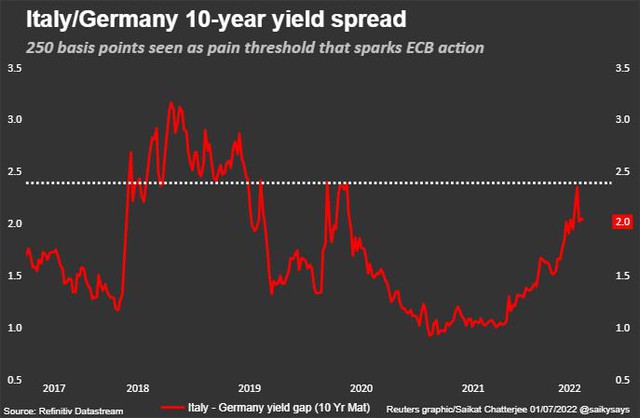

1 / Châu Âu: Miền Bắc "cứu" miền Nam

Bắt đầu từ ngày 1/7, Ngân hàng Trung ương châu Âu (ECB) sử dụng số tiền thu được từ các khoản nợ đến hạn của Đức, Pháp và Hà Lan để mua trái phiếu từ Ý và các quốc gia phía nam khác, mục đích là để ngăn chặn tình trạng chi phí đi vay của họ tăng quá nhiều so với các đồng nghiệp giàu có hơn - gọi là sự phân mảnh.

Kỳ vọng về sự hỗ trợ của ECB đã giúp giảm chi phí vay kỳ hạn 10 năm của Ý giảm 100 điểm phần trăm kể từ giữa tháng 6, trong khi lợi suất trái phiếu của Ý cao hơn trên 200 điểm phần trăm so với của Đức – đã giảm so với mức +250 điểm cách đây 2 tuần – là mức nguy hiểm đáng báo động.

Thật khó để nói rằng mọi thứ có tiếp tục tốt lên hay không. Các nhà phân tích của Citi cho rằng việc thu hẹp mức chênh lệch lợi suất đã đi quá xa, và các nhà đầu tư trên thị trường cho rằng ECB đã tái đầu tư khoảng 50 tỷ euro vào trái phiếu. Thực tế như thế nào? Sắp đến lúc mọi thứ dần sáng tỏ.

|

|

Chênh lệch lãi suất giữa trái phiếu kỳ hạn 10 năm của Ý và Đức |

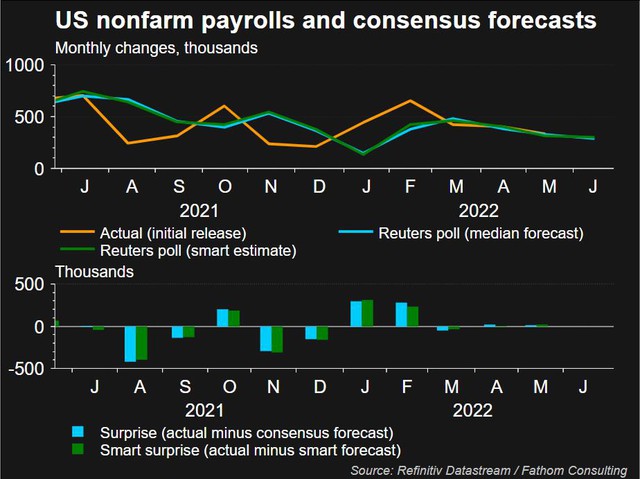

2 / Mỹ: Lãi suất cao có thể đã tác động đến tăng trưởng

Dữ liệu của Mỹ gần đây cho thấy có những dấu hiệu chỉ ra rằng việc Cục Dự trữ Liên bang (Fed) nâng lãi suất thêm 150 điểm phần trăm đang tác động không tốt đến nền kinh tế.

Nhưng Fed đã cam kết không để lạm phát "lộng hành", và đang sử dụng lãi suất làm công cụ điều chỉnh lạm phát. Dữ liệu tuần tới sẽ cho thấy lạm phát sẽ tác động như thế nào đến thị trường lao động.

Các nhà phân tích kỳ vọng dữ liệu chính thức sẽ cho thấy trong tháng 6 Mỹ có thêm 295.000 việc làm mới được bổ sung, con số đủ để củng cố lập luận về việc Mỹ sẽ tăng lãi suất thấp hơn hoặc chậm hơn dự kiến, sau động thái tăng 75 điểm phần trăm trong lần tăng gần đây nhất.

Nhiều nhà giao dịch đã quay xe, cho rằng lãi suất của Mỹ có thể đã đạt đỉnh, thậm chí đến lúc phải giảm lãi suất, tạo điều kiện cho một đợt tăng giá cổ phiếu. Do đó, đối với một số người ở Phố Wall, việc lãi suất tăng chậm có thể là một tin tốt.

|

|

Số việc làm trong lĩnh vực phi nông nghiệp của Mỹ - thống kê và dự đoán |

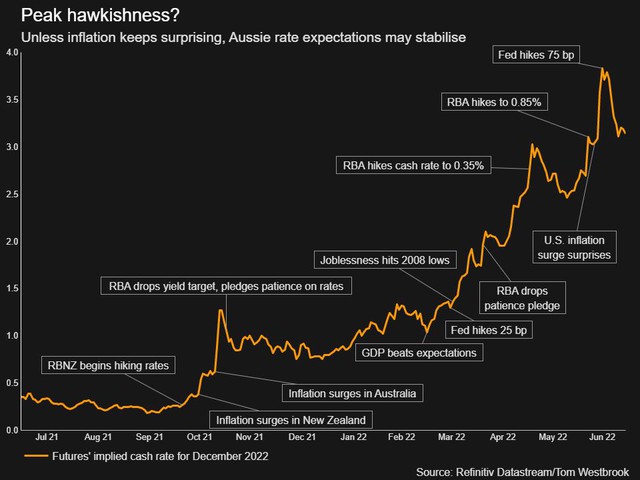

3 / Australia: Lãi suất sẽ tiếp tục tăng mạnh nếu lạm phát vẫn cao

Thống đốc Ngân hàng Dự trữ Australia, Philip Lowe, tại cuộc họp chính sách hôm 30/6 cho biết ông đang lựa chọn giữa việc tăng lãi suất 1/4 điểm hoặc nửa điểm. Tuy nhiên, các nhà đầu tư hiện không mua đồng tiền này. Thay vào đó, họ kỳ vọng lãi suất sẽ tăng 50 điểm phần trăm để tiến tới đạt 1,5% vào tháng 8, so với mức 0,85% hiện tại.

Kỳ vọng đó hoàn toàn hợp lý, sau khi thị trường đã gặp một "cú sốc" bởi ngân hàng này tháng trước đã tăng lãi suất 1/2 điểm, thay vì 25 điểm phần trăm như dự kiến.

Đồng đô la Australia yếu đi đang thúc đẩy lạm phát nhập khẩu ở Australia, khiến cho các vụ "cá cược" về mức độ tăng lãi suất càng trở nên gay cấn. Và hãy nhớ rằng, ông Lowe đã rất gây ấn tượng khi tiết lộ quyết tâm tăng lãi suất, cam kết "làm mọi điều cần thiết", để đảm bảo rằng lạm phát của Australia, đang ở ngưỡng 5,2% và theo dự báo của RBA có thể sẽ đạt đỉnh 7% vào quý 4/2022, quay lại mục tiêu ổn định là từ 2-3%. Với lạm phát ở mức cao nhất trong hai thập kỷ, các nhà giao dịch đang đặt cược rằng Ngân hàng trung ương Australia sẽ tiếp tục tăng lãi suất thêm 50 điểm phần trăm trong kỳ họp tới.

|

|

Nếu lạm phát không tăng mạnh nữa, RBA sẽ giữ lãi suất tương đối ổn định. |

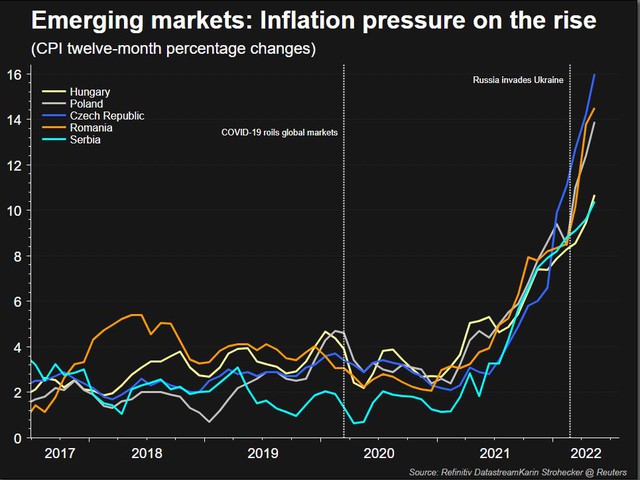

4 / Lãi suất ở Đông Âu

Lâu nay, mọi người vẫn có quan niệm rằng các quốc gia EU như Ba Lan và Hungary là một phần của một nhóm may mắn trong các thị trường mới nổi. Tuy nhiên, nhận định này năm nay đã không hoàn toàn đúng nữa. Trên thực tế, các nhà hoạch định chính sách trong khu vực đang phải chịu áp lực lớn từ lạm phát hai con số, rủi ro từ xung đột Nga-Ukraine và nội tệ mất giá mạnh.

Ngân hàng trung ương Hungary vừa tăng lãi suất thêm175 điểm phần trăm – nhiều gấp ba lần so với dự kiến - minh họa cho thực tế là áp lực giá cả đang ở mức "đau đớn". Vì vậy, đồng forint suy yếu xuống gần mức thấp kỷ lục so với đồng euro.

Romania dự kiến sẽ tăng lãi suất thêm 75 điểm phần trăm lên 4,5% vào thứ Tư (6/7), trong khi ngân hàng trung ương Ba Lan có thể tăng lãi suất thêm 100 điểm phần trăm, từ mức 6% hiện nay, tại cuộc họp vào thứ Năm tới (7/7). Tương tự, Serbia cũng sẽ nâng lãi suất từ mức 2,5% hiện nay.

Lạm phát cũng không phải là vấn đề duy nhất: Cơ quan xếp hạng Fitch cảnh báo rằng Cộng hòa Séc, Hungary và Slovakia là những quốc gia dễ bị tổn thương nhất do nguồn cung khí đốt của Nga bị cắt.

|

|

Lạm phát gia tăng tại các nền kinh tế mới nổi. |

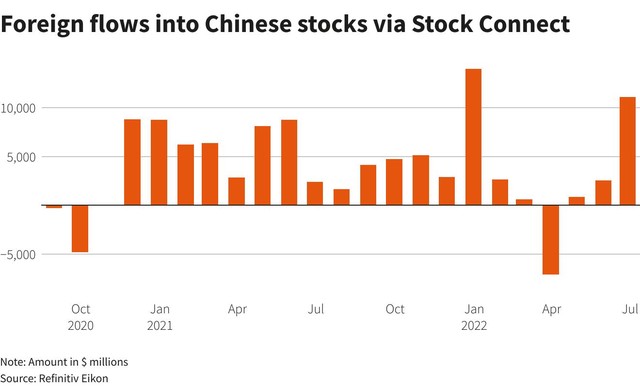

5 / Trung Quốc có thể là điểm hút tiền

Chỉ số chứng khoán MSCI của Trung Quốc đã kết thúc nửa đầu năm 2022 với mức giảm 12%, so với mức giảm 20% của chỉ số S&P 500. Các nhà đầu tư đã rất lo ngại khi Trung Quốc kéo dài các lệnh phong tỏa chống Covid-19.

Tuy nhiên, có một lý do khiến chứng khoán Trung Quốc tăng trở lại trong tháng 6, đó là việc nới lỏng các biện pháp chống Covid. Với việc các lãnh đạo nước này cam kết hỗ trợ thị trường và nền kinh tế, đồng thời nới lỏng các quy định trong lĩnh vực công nghệ, các ngân hàng đầu tư một lần nữa đang đổ xô mua nhãn cổ phiếu của Trung Quốc.

Tuy nhiên, có những trở ngại cản trở nhà đầu tư rót nhiều tiền vào Trung Quốc, bao gồm khả năng các lệnh trừng phạt của phương Tây sắp xảy ra và nhiều vụ vỡ nợ trong lĩnh vực bất động sản. Việc nới lỏng chính sách được chờ đợi từ lâu có thể sẽ chậm lại trong thời gian tới, do phần còn lại của thế giới đang trong xu hướng tăng lãi suất.

Tuy nhiên, với việc các thị trường phương Tây và thị trường mới nổi đang quay cuồng với việc tăng lãi suất và lạm phát, Trung Quốc có thể sẽ có một tương lai lạc quan.

|

|

Luồng vốn đổ vào chứng khoán Trung Quốc thông qua Stock Connect |

Tham khảo: Refinitiv