Doanh nghiệp bất động sản giữa áp lực “xoay vốn”: Trong quý 3, Novaland, Nam Long, Phát Đạt… tìm kiếm dòng vốn từ đâu?

Từ các quý trước, DN bất động sản đã tận dụng kênh vốn từ khách hàng qua việc nỗ lực hoàn thiện các thủ tục pháp lý và tiến độ triển khai dự án để có thể mở bán; từ đó nhận các khoản trả trước từ khách hàng, nhất là khách hàng cá nhân.

Nguồn vốn đang là vấn đề lớn nhất với các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản khi tín dụng ngân hàng bị thu hẹp, kênh trái phiếu doanh nghiệp đứt gãy và thị trường cổ phiếu giảm mạnh.

Trong bối cảnh đó, cấu trúc vốn của các doanh nghiệp bất động sản lớn đã chuyển hướng mạnh. Nhiều công ty nhanh chóng đa dạng hóa các nguồn vốn để tránh bị lệ thuộc vào tín dụng ngân hàng hay trái phiếu. Thống kê báo cáo tài chính quý 3/2022 của các DN bất động sản niêm yết có thể thấy, khoản thu trước của khách hàng tăng mạnh.

Đơn cử như Novaland (NVL), VinGroup (VIC), Phát Đạt (PDR), Nam Long (NLG), Khang Điền (KDH), CEO… khoản tiền thu trước của khách hàng tại thời điểm 30/9/2022 gấp đôi so với đầu kỳ. Đây được biết là khoản tiền trả trước của khách hàng theo hợp đồng. Các khoản tiền này sẽ được ghi nhận là doanh thu của DN sau khi hoàn thành dự án và bàn giao cho khách hàng.

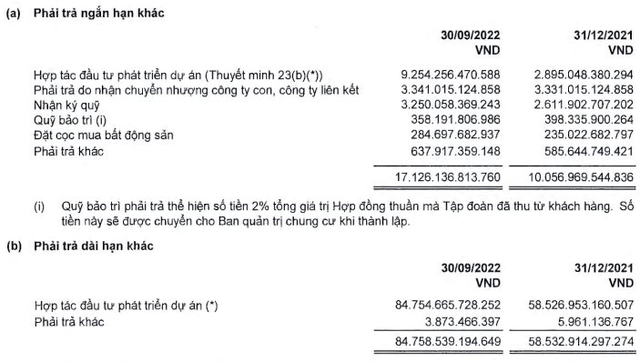

Điểm qua một số đơn vị đầu ngành, khoản người mua trả tiền trước ngắn hạn tại NVL tăng mạnh từ 8.305 tỷ lên 14.864 tỷ đồng.

|

|

BCTC quý 3/2022 của NVL. |

Mặt khác, giá trị phải trả ngắn hạn cũng tăng mạnh, chủ yếu là giá trị Hợp tác đầu tư phát triển dự án gấp hơn 3 lần lên 9.254 tỷ đồng. Giá trị hợp tác dài hạn cũng tăng mạnh đến 26.228 tỷ đồng. Theo thuyết minh, "đây là khoản tiền Tập đoàn nhận hợp tác đầu tư từ các bên thứ ba cho một số dự án... Khoản tiền này sẽ được Tập đoàn hoàn trả sau khi dự án hoàn thành....".

Ngoài ra, Công ty cũng ghi nhận quỹ bảo trì tiền 2% (một hình thức thu từ khách hàng, số tiền này sẽ chuyển cho Ban quản trị chung cư khi thành lập).

|

|

BCTC quý 3/2022 của VIC. |

Con số tại một “ông lớn” khác, khoản tiền khách hàng trả trước tăng từ 40.561,5 tỷ (đầu năm) lên hơn 67.744 tỷ đồng (cuối tháng 9/2022). Cùng với đó, VIC cũng tăng thu tiền từ các hợp đồng đặt cọc, vay vốn và hợp đồng khác liên quan đến dự án bất đông sản gần 20.000 tỷ đồng, thu đặt cọc đầu tư gần 20.000 tỷ đồng nữa (con số đầu kỳ chỉ khoảng 3.386 tỷ).

Dù không biến đổi, báo cáo cũng cho thấy khoản thu tiền cọc thuê nhà định kỳ của VIC vào khoảng 2.000 tỷ đồng (ngắn và dài hạn).

|

|

BCTC quý 3/2022 của PDR. |

Tăng bằng lần còn có Phát Đạt (PDR) , khoản phải thu trước người bán trong kỳ tăng gần gấp đôi lên 2.110 tỷ đồng. PDR đang đối mặt với áp lực lệnh “giải chấp” hàng loạt từ các công ty chứng khoán. Công ty này đã thế chấp cổ phiếu để huy động vốn trong giai đoạn 2020-2021. Theo ghi nhận, trừ các khoản vay tại ngân hàng (thế chấp dự án) thì các khoản vay trái phiếu đều được đảm bảo bằng tài sản là cổ phiếu PDR.

|

|

BCTC quý 3/2022 của NLG. |

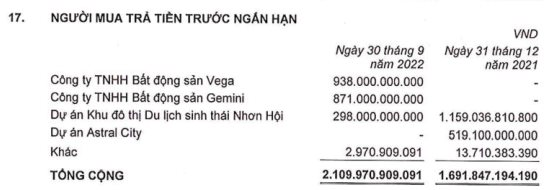

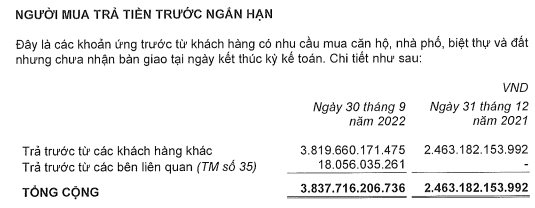

Tăng thu trước thêm ngàn tỷ còn có Nam Long (NLG) , từ 2.463 tỷ lên 3.120 tỷ đồng (tại thời điểm 30/9/2022). NLG gây chú ý khi doanh thu quý 3 tăng đột biến 484% lên 882 tỷ đồng, nhờ tăng doanh thu từ các dự án trọng điểm trong năm 2022 là Akari và Southgate. Ngược lại, áp lực chi phí tăng cùng với việc không còn ghi nhận lãi từ việc mua lại cổ phần Southgate như năm ngoái, theo đó LNST lại giảm mạnh 83% xuống 51 tỷ đồng.

Chỉ số tại các đơn vị còn lại như Tập đoàn C.E.O (CEO), Khang Điền (KDH)… cũng tăng sau 9 tháng đầu năm.

Dù tăng mạnh nhưng tỷ trọng khoản thu trước khách hàng thực tế chiếm tỷ trọng nhỏ so với nhu cầu và dư nợ của DN.

Điểm qua về bức tranh vốn của DN bất động sản, trong quý 3/2022 nợ vay ngân hàng và trái phiếu tiếp tục giảm. Riêng thị trường TPDN trong tháng 10/2022 gần như đóng băng.

Chia sẻ trước đó của ông Nguyễn Quang Thuân - Chủ tịch Fiin Group – cho biết trong nửa đầu năm 2022, 51% cơ cấu nguồn vốn của DN bất động sản đến từ các nguồn khác, mà chủ yếu là hợp đồng hợp tác kinh doanh.

Các chủ đầu tư cũng có thể xây dựng phương án tài chính hấp dẫn nhằm đẩy mạnh tiến độ thu tiền trả trước từ khách hàng, đồng thời tận dụng kênh vốn từ đối tác hợp tác kinh doanh và nhà cung cấp để bổ sung vốn lưu động.